تحلیلگران و معاملهگران بازارهای مالی برای آنکه بتوانند روند و نقاط مهم قیمت را در چارت شناسایی کنند، از اندیکاتورها استفاده میکنند. از محبوبترین و بهترین اندیکاتورهایی که برای شناسایی روند استفاده میشود، «میانگین متحرک» (Moving Average) است. این اندیکاتور با نشاندادن میانگین قیمت در بازه زمانی مشخص میتواند بهترین نقاط قیمت برای واکنش (برگشت یا ادامه روند) را نشان دهد. این اندیکاتور خیلی پیچیده نیست، اما نکاتی دارد که باید در موقع استفاده آنها را رعایت کنید تا نتیجه بهتری بگیرید. اکثر اندیکاتورهای پیرو روند از قیمت فعلی عقب هستند، ولی با استفاده درست از آنها میتوان مسیر قیمت را در آینده پیشبینی کرد. در ادامه خواهید دانست اندیکاتور میانگین متحرک یا مووینگ اوریج چیست و چطور میتوانید از آن برای معاملات خود استفاده کنید.

اندیکاتور میانگین متحرک چیست؟

اندیکاتور میانگین متحرک یک اندیکاتور بسیار کاربردی در بررسی روند قیمت است. این ابزار با فیلترکردن نوسانات قیمت، میانگینی از حرکت آن در بازه زمانی مشخص را بهصورت یک خط بر روی چارت نشان میدهد. با جلو رفتن خط زمان، این خط نیز به جلو میرود و مسیر قیمت را ثبت میکند، به دلیل حرکت این خط با مسیر قیمت به آن «میانگین متحرک» میگویند.

میانگین متحرک دادههای قبلی از قیمت را ثبت میکند تا روند کلی بازار مشخص شود. بااینحال چون با دادههای قبلی سروکار دارد، یک اندیکاتور پیشبینیکننده محسوب نمیشود و صرفا یک شاخص پیروی از روند را تشکیل میدهد. خط میانگین متحرک بر روی چارت از میانگین قیمت در بازه زمانی مشخص به دست میآید. این اندیکاتور کندلهای بسته شده از قیمت یک سهام را در دورههای مشخص زمانی با هم جمع و بر تعدادشان تقسیم میکند.

میانگین متحرک ساده SMA و نمایی EMA

دو نوع اندیکاتور میانگین متحرک رایج در بازارهای مالی، میانگین متحرک ساده (SMA) و میانگین متحرک نمایی (EMA) است. میانگینهای متحرک ساده (SMA)، میانگین قیمتها را در بازه زمانی مشخص میکنند، در حالی که میانگینهای متحرک نمایی (EMA) وزن بیشتری به قیمتهای اخیر میدهند.

از میانگین متحرک برای تولید سیگنال با تقاطع (کراس) قیمت استفاده میکنند. هنگامی که قیمت بالاتر از میانگین متحرک حرکت کند، یک سیگنال صعودی تولید میشود. هنگامی که قیمتها به زیر میانگین متحرک میروند، سیگنال نزولی تولید میشود. کراس اوورهای قیمتی را میتوان با معامله در روند بزرگتر ترکیب کرد. میانگین متحرک طولانیتر آهنگ روند بزرگتر را تعیین میکند و میانگین متحرک کوتاهتر سیگنالها را تولید میکند. فقط زمانی که قیمتها بالاتر از میانگین متحرک طولانیتر باشند، بهدنبال تلاقیهای قیمتی صعودی خواهیم بود.

ضریب تاخیر در اندیکاتور میانگین متحرک چیست؟

از آنجا که میانگینهای متحرک براساس دادههای گذشته بازار هستند، تمایل دارند از این دادهها عقب بمانند. هرچه میانگین متحرک بیشتر باشد، تاخیر بیشتری دارد. بهعلاوه، نوع میانگین متحرک بر تأخیر تأثیر میگذارد. EMA یا میانگین متحرک نمایی که به دادههای اخیر وزن بیشتری میدهد، کمتر از SMA یا میانگین متحرک ساده تأخیر خواهند داشت، که به همه دادههای گذشته وزن برابری میدهد.

نمودار بالا SPDR S&P 500 ETF (SPY) را با EMA 10 میبینید که از نزدیک، قیمتها را دنبال میکند و SMA 100 روزه دورتر از قیمتها است. حتی با کاهش قیمت در ژانویه تا فوریه، SMA 100 روزه این کاهش قیمت را ثبت نمیکند، زیرا میانگین تمام 100 روز گذشته را مدنظر قرار میدهد. SMA 50 روزه بین میانگینهای متحرک 10 و 100 روزه ضریب تاخیر به حساب میآید.

هنگام انتخاب اندیکاتور میانگین متحرک مناسب برای نمودار، عامل تاخیر را در نظر داشته باشید و آن را در اهداف، سبک تحلیلی و افق زمانیتان برای معامله در نظر بگیرید. سعی کنید با هر دو نوع میانگین متحرک ساده و نمایی، بازههای زمانی و اوراق بهادار مختلف را تست کنید تا یک میانگین متحرک مناسب پیدا کنید.

محاسبات قیمت در میانگین های متحرک

همه میانگینهای متحرک، میانگین تعداد معینی از نقاط داده قبلی را میگیرند، اما هر نوع میانگین متحرک آن نقاط داده را متفاوت محاسبه میکند. از این رو دانستن فرمول محاسبه آن برای انتخاب بهترین عدد برای مووینگ اوریج بر اساس استراتژی ما مهم است.

فرمول محاسبه قیمت در میانگین متحرک ساده

یک میانگین متحرک ساده با محاسبه میانگین قیمت یک اوراق بهادار در تعداد معینی از دورهها تشکیل میشود. اکثر میانگینهای متحرک بعد از بستهشدن قیمت (بستهشدن کندل) ایجاد میشوند. برای مثال، میانگین متحرک ساده 3 روزه، مجموع سه روزه بستهشدن کندلها، تقسیم بر 3 است. همانطور که از نامش پیداست، با بستهشدن کندل جدید، میانگین متحرک دادههای قدیمی را با در دسترس قرارگرفتن دادههای جدید حذف میکند و باعث میشود میانگین در امتداد مقیاس زمانی حرکت کند.

روز اول، میانگین متحرک به سادگی پنج روز گذشته را پوشش میدهد. در روز دوم، اندیکاتور میانگین متحرک اولین نقطه داده (11) را حذف میکند و نقطه داده جدید (16) را اضافه میکند. روز سوم میانگین متحرک با حذف اولین نقطه داده (12) و اضافه کردن نقطه داده جدید (17) ادامه مییابد. در مثال بالا، قیمتها به تدریج از 11 به 17 در مجموع هفت روز افزایش مییابد. همانطور که میبینید مقدار میانگین متحرک، درست زیر آخرین قیمت است. به عنوان مثال، میانگین متحرک روز اول برابر با 13 و آخرین قیمت 15 است. قیمتها در چهار روز قبل کمتر بوده و این باعث میشود میانگین متحرک عقب بیفتد.

فرمول محاسبه قیمت در میانگین متحرک نمایی

اندیکاتور میانگین متحرک نمایی (EMA) با اعمال وزن بیشتر به قیمتهای اخیر، تاخیر را کاهش میدهد. وزن اعمالشده برای آخرین قیمت به تعداد دورههای میانگین متحرک بستگی دارد. EMA با میانگین متحرک ساده متفاوت است، زیرا محاسبات EMA در یک روز مشخص، بستگی به محاسبات آن روز با تمام روزهای قبل دارد. برای آنکه بتوانید میانگین متحرک نمایی 10 روزه را محاسبه کنید، به اطلاعاتی بیش از 10 روز نیاز دارید.

ضریب وزنی در اندیکاتور میانگین متحرک چیست؟

در میانگین متحرک نمایی 10 دوره زمانی، برای قیمت اخیر عدد 18.18 درصدی را اعمال میکند. یک EMA 10 دورهای را میتوان EMA 18.18٪ نیز نامید. EMA 20 دورهای، وزن 9.52٪ را برای آخرین قیمت اعمال میکند (2/(20+1) = 0.0952). توجه داشته باشید که وزندهی برای دوره زمانی کوتاهتر از وزندهی برای دوره زمانی طولانیتر است. در واقع، هر بار که دوره میانگین متحرک دو برابر میشود، وزن به نصف کاهش مییابد.

تفاوت میانگین متحرک ساده و نمایی

هنگام اضافهکردن میانگین متحرک به نمودار خود، اولین کاری که باید انجام دهید، این است که از میانگین متحرک نمایی یا ساده، یکی را انتخاب کنید. اگرچه تفاوتهای واضحی بین میانگین متحرک ساده و میانگین متحرک نمایی وجود دارد، اما بر یکدیگر برتری ندارند. اگر میخواهید میانگین متحرک نمایی یا ساده را برای تحلیل خود انتخاب کنید، باید مطابق با استراتژی شما باشد.

میانگینهای متحرک نمایی تاخیر کمتری دارند و نسبت به تغییرات اخیر قیمت آن حساستر هستند. میانگین متحرک نمایی سریعتر از میانگین متحرک ساده تغییر میکند.

از طرف دیگر میانگین متحرک ساده نشاندهنده میانگین واقعی قیمتها برای کل دوره زمانی است. به این ترتیب، میانگین متحرک ساده ممکن است برای شناسایی سطوح حمایت یا مقاومت مناسبتر باشد.

دورههای زمانی در میانگین متحرک چطور کار میکنند؟

طول اندیکاتور میانگین متحرک به افق زمانی معاملهگر و اهداف تحلیلی او بستگی دارد. میانگین متحرک کوتاه (5-20 دوره) برای روندهای کوتاهمدت و معاملات مناسب است. تحلیلگرانی که به روندهای میانمدت علاقهمند هستند، میانگینهای متحرک طولانیتری را انتخاب میکنند که ممکن است بین 20 تا 60 دوره افزایش یابد. سرمایهگذاران بلندمدت میانگین متحرک با 100 دوره یا بیشتر را ترجیح میدهند. بسیاری از تحلیلگران از ترکیب میانگین متحرک 50 دوره و 200 دوره با هم استفاده میکنند. همچنین باید بدانید که بهترین مووینگ اوریج برای طلا با بهترین میانگین متحرک برای شاخص دیگر متفاوت است.

تفسیر کلی میانگین متحرک

میانگین متحرک میتواند برای شناسایی روند و همچنین سطوح حمایت و مقاومت استفاده شود. کراساوورها با قیمت یا میانگین متحرک دیگر میتوانند سیگنالهای معاملاتی را ارائه دهند. تحلیلگران با ایجاد چندین خط میانگین متحرک و تفسیر تعامل بین چندین MA همزمان، چارت را بهتر تجزیه و تحلیل میکنند.

چگونه با استفاده از اندیکاتور میانگین متحرک یک روند را شناسایی کنیم؟

جهت میانگین متحرک اطلاعات مهمی را در مورد قیمتها نشان میدهد. افزایش میانگین متحرک نشان میدهد که قیمتها به طور کلی در حال افزایش هستند. کاهش میانگین متحرک نشان میدهد که قیمتها به طور متوسط در حال کاهش هستند. افزایش میانگین متحرک بلندمدت منعکسکننده یک روند صعودی بلندمدت و کاهش میانگین متحرک بلندمدت نشاندهنده یک روند نزولی بلندمدت است.

چگونه کراس (تقاطع) دو مووینگ اوریج را تحلیل کنیم؟

برای تولید سیگنالهای کراس، میتوان از دو میانگین متحرک با هم استفاده کرد. «جان مورفی» در تحلیل فنی بازارهای مالی این روش را «روش متقاطع دوگانه» (کراساوور دوبل) مینامد. کراساوورهای دوبل شامل یک میانگین متحرک نسبتا کوتاه و یک میانگین متحرک نسبتا طولانی است. مانند تمام میانگینهای متحرک، طول کلی میانگین متحرک بازه زمانی بازار را مشخص میکند. استفاده از EMA 5 روزه و EMA 35 روزه بیشتر برای تحلیل قیمت در کوتاهمدت است. برای تحلیل میانمدت یا حتی بلندمدت قیمت از SMA 50 روزه و SMA 200 روزه استفاده میشود.

کراساوور صعودی زمانی اتفاق میافتد که میانگین متحرک کوتاهتر از میانگین متحرک طولانیتر در جهت افزایش قیمت عبور کند. این به عنوان «صلیب طلایی» نیز شناخته میشود. تقاطع نزولی زمانی اتفاق میافتد که میانگین متحرک کوتاهتر از میانگین متحرک طولانیتر در جهت کاهش قیمت عبور کند که به آن «صلیب مرگ» یا «صلیب مرده» میگویند.

کراساوورهای اندیکاتور میانگین متحرک، سیگنالهای نسبتاً دیرهنگامی تولید میکنند. از این گذشته، سیستم از دو نشانگر عقبمانده استفاده میکند. هرچه دورههای میانگین متحرک طولانیتر باشد، تاخیر در سیگنالها بیشتر میشود. این سیگنالها زمانی عالی عمل میکنند که یک روند خوب برقرار شود. بااینحال، زمانی که روند قوی وجود ندارد، کراساوورهای زیادی در چارت به وجود میآید.

آیا میتوان از میانگین متحرک برای شناسایی حمایت و مقاومت استفاده کرد؟

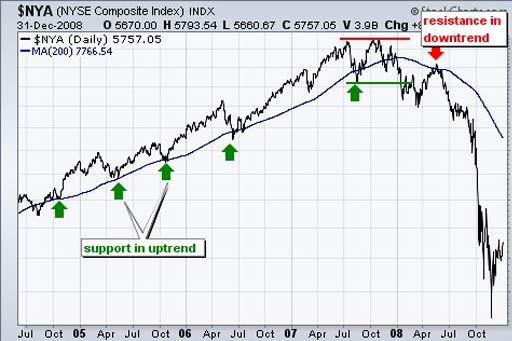

میانگین متحرک میتواند به عنوان حمایت در یک روند صعودی و مقاومت در یک روند نزولی عمل کند. معمولا در نزدیکی میانگین متحرک ساده 20 روزه، روند قیمت حمایت میشود. یک روند صعودی بلندمدت ممکن است نزدیک به میانگین متحرک ساده 200 روزه به خوبی حمایت شود. میانگین متحرک 200 روزه ممکن است حمایت یا مقاومتی را ارائه دهد، زیرا به طور گسترده مورد توجه و استفاده معاملهگران قرار میگیرد.

مزایا و معایب استفاده از میانگین متحرک

مزایای استفاده از اندیکاتور میانگین متحرک باید با معایب آن سنجیده شود. میانگینهای متحرک، شاخصهایی هستند که از روند پیروی میکنند یا دارای عقبماندگی هستند که همیشه یک قدم عقبتر خواهند بود.

میانگین متحرک تضمینکننده حرکت معاملهگر با روند فعلی بازار است. اما اوراق بهادار زمان زیادی را در نوسان معاملاتی میگذرانند، که میانگین متحرک را بیاثر میکند. زمانی که در یک روند هستید، میانگین متحرک به شما مسیر را نشان میدهد، اما این اندیکاتور در زمینه سیگنالدهی بسیار دیر عمل میکند. نباید از میانگین متحرک انتظار داشته باشید که در ورود و خروج مناسب از معامله به شما کمک کند.

مانند اکثر ابزارهای تحلیل تکنیکال، اندیکاتور میانگین متحرک نباید به تنهایی استفاده شود، بلکه باید با سایر ابزارهای مکمل آن را ترکیب کنید. به عنوان مثال، چارتیستها میتوانند از میانگینهای متحرک برای تعریف روند کلی استفاده کنند و سپس از RSI برای تعریف سطوح خرید یا فروش بیشازحد بهره ببرند. البته استراتژی فارکس بدون اندیکاتور وجود دارد و الزامی به استفاده اندیکاتور نیست.

میانگین متحرک صعودی (Bullish Moving Average)

این اصطلاح زمانی بهکار میرود که خط میانگین متحرک ساده بلندمدت، توسط دو میانگین متحرک نمایی کوتاهمدت با افزایش قیمت قطع (کراس) میشود.

میانگین متحرک نزولی (Bearish Moving Average)

این اصطلاح برعکس اصطلاح قبلی است. زمانی که خط میانگین متحرک ساده بلندمدت، بهواسطه دو میانگین متحرک نمایی کوتاهمدت با کاهش قیمت قطع میشود.

در بالا دانستید که اندیکاتور میانگین متحرک یا مووینگ اوریج چیست و با روش کار آن آشنا شدید. این اندیکاتور زمانی که با سایر ابزارها در چارت ترکیب شود، میتواند سیگنالهای خوبی برای معاملات صادر کند. البته خطای این اندیکاتور در عقبافتادگی زمانی آن است که با سایر اندیکاتورها مثل MACD یا RSI میتوان این خطا را کاهش داد. با استفاده از میانگین متحرک اطلاعات قابل توجهی از مسیر روند بهدست میآوریم که از مزایای این اندیکاتور محسوب میشود. همچنین کراساورهایی که از ترکیب چند میانگین متحرک در دورههای زمانی مختلف بهدست میآید، نقاط معاملاتی خوبی محسوب میشود. اگر بتوانید دوره زمانی مناسب خود را برای معامله پیدا کنید، با ترکیب میانگین متحرک و معامله در جهت روند، درصد موفقیت شما در معاملات به طرز چشمگیری افزایش مییابد.