سازوکار اخذ مالیات از انواع تراکنشهای ارزهای دیجیتال براساس قانون مالیات بر سفتهبازی و سفتهبازی از سوی مجلس اعلام شد.

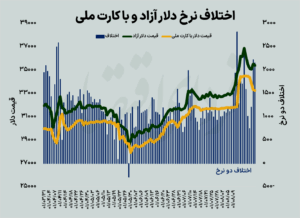

به گزارش میهن تجارت، قانون «مالیات بر سفته بازی و سفته بازی» با هدف شفاف سازی معاملات اقتصادی در تیرماه 1404 به تصویب شورای اسلامی رسید. بر اساس این قانون، عایدی سرمایه ناشی از انتقال انواع دارایی های رمزنگاری شده از جمله انواع ارزهای رمزنگاری شده و ارزهای رمزنگاری شده مشمول مالیات شده است.

مرکز پژوهشهای مجلس گزارشی درباره تبیین مکانیزم اخذ مالیات برای معاملات انواع داراییهای رمزنگاری، ارزهای دیجیتال و ارزهای دیجیتال براساس این قانون تهیه کرده است. تمرکز اصلی مجریان قانون، الزام صرافیهای مجاز به صدور صورتحساب الکترونیکی برای تراکنشهای ارزهای دیجیتال است. این فاکتورها به عنوان یک بسته استاندارد اطلاعاتی مبنای محاسبه مالیات بوده و شامل اطلاعات هویتی طرفین معامله، قیمت و زمان انجام معامله می باشد.

بازار ارزهای دیجیتال به دلیل ویژگی هایی مانند «ناشناس بودن طرفین برخی از تراکنش ها، امکان انتقال سریع و بدون محدودیت و نبود مکانیسم های نظارتی استاندارد» می تواند بستری مستعد برای سوء استفاده های مالی و جرایم اقتصادی باشد. ماهیت غیر شفاف تراکنش های ارزهای دیجیتال می تواند زمینه فعالیت های غیرقانونی مانند پولشویی، فرار مالیاتی و تامین مالی تروریسم را فراهم کند.

سازوکارهای اجرایی قانون شامل صدور صورتحساب الکترونیکی برای انواع تراکنشهای داراییهای رمزنگاریشده، توضیح انواع تراکنشهای داراییهای رمزنگاریشده، مالیات بر عایدی سرمایه ناشی از نقل و انتقال داراییهای رمزنگاریشده و مالیات بر درآمد اتفاقی برای معاملات بدون صورتحساب الکترونیکی است.

انواع تراکنش های ارز دیجیتال و ارز دیجیتال به 5 دسته تقسیم می شوند: تراکنش در صرافی های مجاز. انتقال از صرافی های مجاز به صرافی های غیر مجاز؛ انتقال از صرافی های غیرمجاز به صرافی های مجاز؛ معاملات خارج از صرافی های مجاز و معاملات در صرافی های غیرمجاز. در 4 مورد اول امکان اخذ مالیات از درآمد معاملات با صدور صورتحساب الکترونیکی وجود دارد اما در مورد آخر امکان اخذ مالیات به صورت دقیق وجود ندارد.

این قانون برای افراد غیرتجاری معافیت هایی را در رابطه با سود سرمایه ناشی از انتقال انواع مختلف دارایی های رمزنگاری شده در نظر می گیرد. برخی از معافیت ها مختص نقل و انتقالات خاص مانند انتقال ارث و انتقال بلاعوض است و برخی از معافیت ها برای سود سرمایه اعمال می شود. به عنوان مثال از کل عواید سرمایه ناشی از نقل و انتقال دارایی های رمزنگاری شده اشخاص غیرتجاری هر 5 سال یکبار تا سقف 5 برابر معافیت موضوع ماده 84 قانون مالیات های مستقیم کسر می شود.

در معاملات بدون فاکتور الکترونیکی مکانیسم مالیات بر درآمد اتفاقی اعمال می شود. در این معاملات به جای عایدی سرمایه، کل مبلغ فروش مشمول مالیات می شود. به عنوان مثال، اگر شخص «الف» ملکی به ارزش 10 میلیارد تومان دریافت کند و بدون صدور فاکتور، مبلغ آن را از طریق انتقال ارز رمزنگاری شده پرداخت کند، ارزش ملک به عنوان درآمد جانبی ثبت و مشمول مالیات است.

صرافی های مجاز مسئولیت صدور صورتحساب الکترونیکی را بر عهده دارند و نحوه محاسبه مالیات بر عایدی سرمایه به گونه ای طراحی شده است که فقط فعالیت های سفته بازی را هدف قرار دهد. قانون یک مکانیسم مالیات بر درآمد اتفاقی را برای جلوگیری از توسعه بخش غیررسمی پیش بینی کرده است.

منبع: ایرنا