میهن تجارت- پیام الیاس کردی، کارشناس بازارهای مالی، عوامل اصلی ریزش بازار را برشمرد و معتقد است، مانند سال های گذشته تا زمانی که این عوامل دستخوش تغییر نشوند، بورس کشور بازده معقولی نخواهد داشت!

وی در گفتگو با خبرنگار آنلاین، نرخ سود را اصلی ترین و مهم ترین عامل بی حرکتی بازار خواند و گفت: نرخ سود نیز در پاییز 1398 عاملی تاثیرگذار بود که کمتر کسی به آن توجه کرد. بنابراین تا زمانی که نرخ سود به حدود 10 درصد نزدیک شد، پول های پارک شده در بانک ها روانه بازار شد و رشدهای عجیبی رخ داد. اما درست زمانی که نرخ بهره مجدداً افزایش یافت و به حدود 19 درصد رسید، شاهد خروج پول پرقدرت از بورس بودیم که منجر به فشار شدید فروش در کل بازار شد.

کردی افزود: الان هم که نرخ سود در حال افزایش است و به بالای 30 درصد رسیده است نباید انتظار رشد در بازار سرمایه داشت. نرخ سودی که کمترین تاثیر را دارد افزایش هزینه تامین مالی و به دنبال آن تولید شرکت ها است.

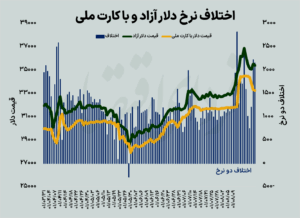

الیاس کردی تاثیرات نرخ دلار را از دو منظر تحلیل کرد و گفت: بررسی ها نشان می دهد که قیمت دلار از اواسط سال 1401 تا 23 اردیبهشت 1402 در کانال صعودی بوده و با دو برابر شدن قیمت دلار، پول پرقدرتی وارد شده است. بازار و طبیعتاً با ورود چنین پولی، شاخصهای بورس نیز رشد میکنند. اما نکته جالب ماجرا این است که وقتی رشد دلار متوقف شد، آن ارزها پولی به بازار تزریق نکردند و رفتند. البته عدم تقارن اطلاعات و موضوع نرخ خوراک نیز از عوامل موثر در این کاهش بود.

الیاس کردی ادامه داد: مابه التفاوت دلار آزاد با نیما صادرات صنایع را نیز مختل کرده است; زیرا بزرگترین صنایع بورسی نیز صادرات محور هستند و اختلال در فروش آنها معمولا کل بازار را تحت تاثیر قرار می دهد! از سوی دیگر تلاش سیاست گذار برای کاهش این شکاف ناکافی بوده و جهت گیری خاصی ندارد، به طوری که فرض بر این بود که هر روز شاهد افزایش ۱۰۰ تومانی دلار نیما باشیم، اما این موضوع نیز تکذیب شد. سیاست گذار

تصمیمات شبانه و بی اعتمادی

این کارشناس بازار سرمایه تصمیمات خلق الساعه را که دو بار متوالی بورس را تحت تاثیر قرار داد را تحلیل کرد و خاطرنشان کرد: هر سیاست و تصمیمی که در قالب های مختلف به بازار سرمایه تحمیل شود، شوک منفی ایجاد می کند. آن هم 2 بار؛ اولین مورد، تأثیرات آن تصمیم بر صنعت است. به عنوان مثال، نرخ خوراک پتروشیمی باعث تضعیف صنعت فوق می شود و ممکن است تأثیری بر سایر صنایع نداشته باشد. اما عدم اعتمادی که از این مصوبات به موقع و نابهنگام ایجاد می شود باعث فرار سرمایه ها می شود.

وی با طرح این سوال که کدام سرمایه گذاری را می شناسید که تمایل به سرمایه گذاری در بازار بی ثبات داشته باشد، گفت: این زنجیره عوامل ارزش معاملات را تا این حد پایین آورده است.

در پایان الیاس کردی راهکارهایی را معرفی کرد که می تواند آینده بازار را تضمین کند: به گفته اکثر کارشناسان، بازار سرمایه در پایین ترین نقطه خود قرار دارد. به طوری که ارزش دلاری آن به نوامبر 2018 برمی گردد. در این شرایط که به نظر می رسد بازار نمی خواهد سقوط کند (شاید اصلاحی در کار است) باید زیرساخت ها را تقویت کرد. برای فساد زدایی و جلوگیری از طرح نمادهای کوچک، حذف دامنه نوسان بهترین اقدامی است که می توان در دستور کار سازمان قرار داد.

وی افزود: اقدامی که باعث می شود بازار کاملا نقد شود و همه شرکت ها به ارزش واقعی خود برسند، چه شرکت هایی که اکنون بسیار بالاتر از ارزش ذاتی خود معامله می شوند و چه شرکت هایی که کیلومترها با ارزش ذاتی خود فاصله دارند.

به گفته الیاس کردی، سازمان بورس باید ابزارهای غیرمستقیم خود را تکمیل کند و حتی مجوز مشاوره مالی و سبدگردانی را تسهیل کند. برآیند این اقدامات می تواند آینده بازار سرمایه را در مسیری روشن و قابل پیش بینی قرار دهد. در غیر این صورت امید به رشد بازار و کسب بازدهی معقول از بورس اشتباه است.

منبع: اقتصاد آنلاین