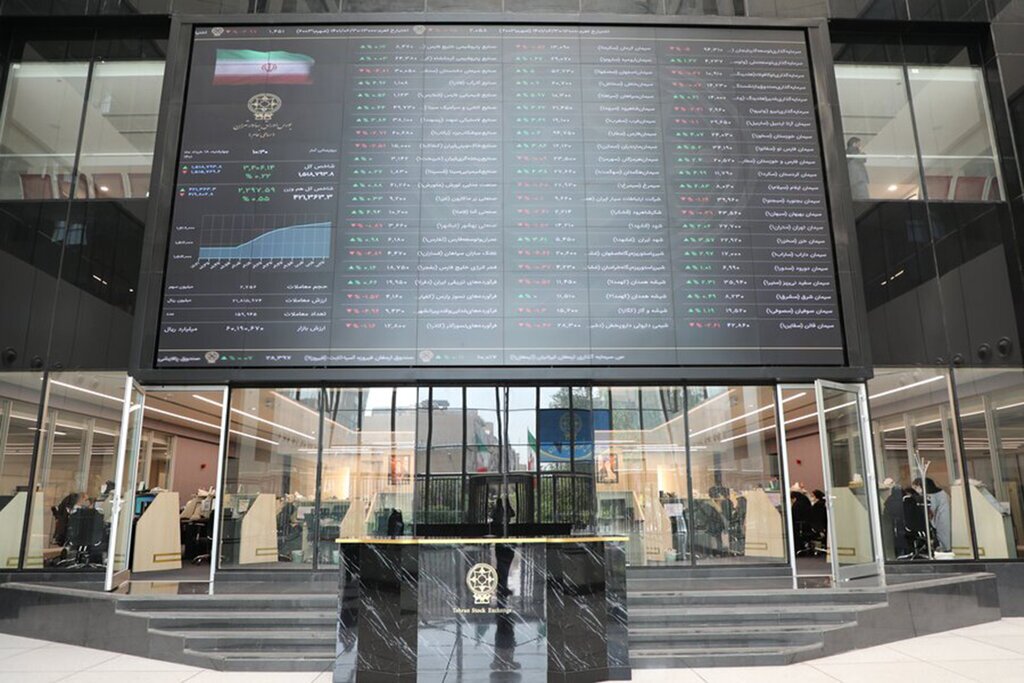

اقتصاد 24- این روزها وضعیت بازار سرمایه خوب نیست. دولت چهاردهم قرار بود با برنامه اجرایی خود رونق را به بازار بازگرداند اما از بدو تاسیس دولت پزشکی به جز هفته های اول بازار هر روز بدتر شده است.

مدیکیان در حالی سکان قوه مجریه را برعهده گرفت که در یکی از بدترین شرایط سیاسی کشور، وضعیت جنگی را علیه اسرائیل در پیش گرفته است، دولتی که در سال های پس از جنگ بی سابقه بود و همین موضوع ریسک بازار سرمایه را افزایش داد. و بازار به طور مداوم شروع به سقوط کرد. اما راه حل بهبود وضعیت بورس و حفظ سرمایه مردم در این بازار چیست؟

مهدی رستمی کارشناس بازار سرمایه در گفتگو با اقتصاد 24 با بیان اینکه بورس ایران از دو منظر قابل تحلیل، بررسی و پیش بینی است، گفت: قدرت و راستی آزمایی بازار سرمایه به شدت به انواع سیستماتیک وابسته است. و خطرات غیر سیستماتیک تحلیل فاندامنتال نیز بسیار تحت تاثیر عوامل فوق الذکر است و عمق بازار در معرض تلاطم است. بنابراین فعالان بازار به تحلیل تکنیکال روی می آورند و این خود دیدگاه های متفاوتی را به مخاطب ارائه می دهد، زیرا دیدگاه تجربی و علمی در استفاده از ابزارهای تحلیلی متفاوت است و با تأثیر شخصیت تحلیلگر می توان نتیجه گرفت. برخلاف تحلیل دیگران و حتی درست باشد

بیشتر بخوانید: طرح مدیران فعلی بورس همان طرح عشق است

وی افزود: در راستای بازنگری بنیادین بازار سرمایه، با در نظر گرفتن اینکه حضور مدیران و تصمیم گیران مجرب در راس امور مرتبط در دولت چهاردهم نشان از تصویر و چشم انداز مثبت، تلاطم و تحمل کم و کاستی ها دارد. اوج در روند بازار در نهایت نتیجه خواهد بود. و بازخورد مثبتی را در پی خواهد داشت چرا که عملا شاهد تصمیمات راهبردی و موثر در تقویت بازار به عنوان یکی از ارکان اصلی اقتصاد کشور خواهیم بود.

راهکارهایی برای رونق بازار سهام

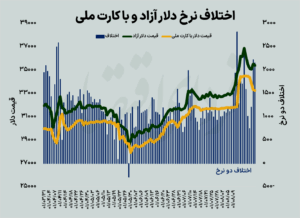

این کارشناس بورس با ارائه راهکارهایی برای رونق بورس تاکید کرد: در صورت کاهش و رفع تعارضات مالی و تحریم ها که به خودی خود تاثیر مستقیمی بر سودآوری و تداوم فعالیت شرکت ها دارد، کاهش یابد و همچنین توجه ویژه ای شود. برای کاهش فاصله بین نرخ ارز و نیما در بازار در صورت تعیین دستور کار، چشم انداز بازار سرمایه به میزان قابل توجهی روشن و قابل اعتماد خواهد بود. هر یک از موارد ذکر شده به طور مستقیم و غیرمستقیم در صنایع و شرکت ها موثر بوده و اتکا به آینده را تغییر می دهد.

رستمی تصریح کرد: با نگاه دقیق تر، علاوه بر توجه به مسائل کلان اقتصادی و با توجه به قرار گرفتن ارزش شرکت ها و کل بازار در محدوده طبقات پشتیبان تاریخی از نظر فنی و بنیادی، اشاره می کند که ما در نقطه حساسی از زمان هستیم. بازار به تعداد واقعی EPS و P/E شرکت ها و صنایع وزن بالایی می دهد و در واقع این امر مبنای تصمیم گیری ها و معاملات همراه با تحلیل تکنیکال است. ارائه گزارشات به موقع و بدون تاخیر می تواند در تصمیم گیری توسط فعالان بازار موثر باشد. تاکید و پیگیری مستمر سازمان بورس در دریافت گزارش های دوره ای تاثیر مهمی بر روند بازار خواهد داشت.

دوره اصلاحات بورس چه زمانی به پایان می رسد؟

وی ادامه داد: برای خروج و به طور کلی پایان دوره اصلاح بازار سرمایه پس از تابستان 1398، نیازمند کاهش نرخ سود بانکی و حذف جایگزین سودآوری بدون ریسک توسط بانکها و ایجاد یک بازار پایدار هستیم. روند سودآوری شرکت ها با نرخ معقول گفت: طی چهار سال گذشته با رشد تورم و کاهش ارزش ریال همراه با وقوع انواع ریسک های غیرسیستماتیک، همپوشانی موثری وجود نداشته است. با رشد نرخ سود ارزش دلاری بورس به ارزش سال 1390 رسیده است که نشان دهنده عدم رشد بازار و یا به نوعی رسیدن به کف قیمتی در بازار است.

این کارشناس بازار سرمایه تاکید کرد: همزمان با رفع دغدغه های سیاسی در منطقه، بازار برای شروع دوره رشد نیازمند محرک است و محرک اولیه مورد نیاز می تواند تصویب کاهش نرخ سرمایه گذاری درآمد ثابت باشد. وجوه در بانک ها که منجر به تزریق منابع به بازار سرمایه یا خرید اوراق می شود که هم با ایجاد تقاضا و هم با کاهش نرخ سود اوراق تاثیر بسزایی در رشد بازار خواهد داشت. ارائه گزارش های مطلوب از فصل تابستان و رشد دلار باعث کاهش P/E و جلب توجه و ارزش گذاری بازار برای مقاصد سرمایه گذاری می شود. با توجه به شرایط موجود و رفع نگرانی های کوتاه مدت، آغاز دوره رشد مستمر و منطقی بورس دور از انتظار نخواهد بود.