اقتصاد 24- شیوا سپهری: تصمیم گیری در مورد زمان خرید سهام یکی از مهمترین چالش های سرمایه گذاران است. انتخاب زمان مناسب برای خرید می تواند بازده سرمایه گذاری را به میزان قابل توجهی افزایش دهد. در این مقاله روش های تحلیل بنیادی و تکنیکال برای تعیین زمان خرید سهام به تفصیل بررسی می شود.

اهمیت انتخاب زمان مناسب برای خرید سهام

یکی از نکات مهم در معاملات، انتخاب زمان مناسب برای خرید سهام در بورس است. علاوه بر تحلیل فاندامنتال و تکنیکال، زمان بندی معاملات نیز تاثیر بسزایی در قیمت گذاری بهینه سهام دارد. فرآیند معاملات در بورس ایران از ساعت 9 صبح تا 12:30 بعد از ظهر انجام می شود و انتخاب زمان مناسب در این بازه زمانی می تواند به سرمایه گذاران برای خرید سهام با قیمت بهتر و دوری از هیجانات زودهنگام بازار کمک کند.

بهترین زمان برای خرید سهام در طول روز

در بیشتر موارد، ساعات پایانی بازار زمان مناسبی برای خرید سهام است. در ساعات اولیه معاملات، سهامداران واقعی معمولاً به دلیل احساسات خود رفتار غیرمنطقی از خود نشان می دهند. اما با گذشت زمان و نزدیک شدن به پایان معاملات، شرایط بازار باثبات و قابل تحلیل تر می شود. در این زمان، معامله گران حرفه ای و اصلی بازار تصمیمات دقیق تری می گیرند که می تواند فرصت خوبی را برای سرمایه گذاران خرد فراهم کند.

چالش ها و فرصت ها در ساعات مختلف بازار

در ساعات اولیه بازار ممکن است برای برخی از سهام صف های سنگینی ایجاد شود و خرید این سهام با مشکل مواجه شود. اما در ساعات پایانی، اغلب این صفها متعادلتر میشوند و بازار منطقیتر رفتار میکند. این رفتارها به معامله گران این فرصت را می دهد تا بر اساس تحلیل خود در شرایط بهتری سهام بخرند. به همین دلیل، مهم است که در طول روز روی زمان بندی مناسب تمرکز کنید، به خصوص برای جلوگیری از خریدهای تکانشی و تکانشی.

نقش تجزیه و تحلیل رفتار معامله گران اصلی در زمان بندی

یکی از راه های بهبود زمان خرید سهام، بررسی رفتار سهامداران اصلی و بزرگ یک سهام است. تصمیمات آنها اغلب تأثیر زیادی بر روند قیمت سهام دارد. با درک الگوهای رفتاری این معامله گران می توان از فرصت های بهتری برای ورود به بازار استفاده کرد. در نهایت، اگرچه انتخاب ساعات پایانی به طور کلی توصیه می شود، اما تجربه و تحلیل شرایط روزانه بازار نیز نقش مهمی در موفقیت معاملات خواهد داشت.

بهترین زمان برای خرید و فروش سهام به روش بنیادی: خرید سهام بر اساس ارزش واقعی شرکت ها

تحلیل بنیادی ارزش ذاتی یک سهم را بر اساس بررسی عوامل اقتصادی، مالی و صنعتی محاسبه می کند. این روش به دنبال شناسایی سهامی است که قیمت آنها در بازار کمتر از ارزش واقعی آن است.

زمان ایده آل برای خرید سهام با تحلیل بنیادی

وقتی قیمت کمتر از ارزش ذاتی باشد

یکی از اصول کلیدی در تحلیل بنیادی تمرکز بر ارزش ذاتی سهام است. ارزش ذاتی نشان دهنده قیمت واقعی سهام بر اساس وضعیت مالی و عملکرد شرکت است. اگر قیمت فعلی سهم در بازار کمتر از این مقدار باشد به این معنی است که فرصت خرید وجود دارد. در چنین شرایطی، سرمایه گذاران می توانند از ابزارهایی مانند نسبت P/E (نسبت قیمت به درآمد) استفاده کنند. اگر این نسبت کمتر از میانگین صنعت باشد، نشان دهنده ارزش سهم است. همچنین، نسبت P/B (قیمت به ارزش دفتری) کمتر از 1 معمولاً نشان میدهد که سهام کمتر از قیمت است.

بیشتر بخوانید: ریسک سرمایه گذاری چیست و چگونه مدیریت می شود؟

شاخص مهم دیگر سود سهام شرکت است. معمولاً شرکت هایی که سیاست تقسیم سود منظمی دارند و سود سهام بالایی به سهامداران می پردازند، از نظر اساسی جذاب تر هستند. این ویژگی نشان دهنده ثبات مالی و توانایی شرکت در ایجاد درآمد پایدار است. بنابراین ترکیب این شاخص ها می تواند به شناسایی سهام با ارزش واقعی بالاتر از قیمت فعلی کمک کند و فرصت مناسبی برای سرمایه گذاری فراهم کند.

وقتی اخبار مثبت اقتصادی و سیاسی به گوش می رسد

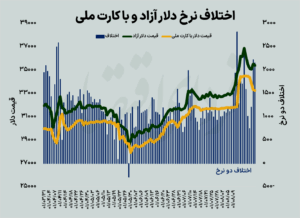

تغییرات مثبت در شرایط اقتصادی و سیاسی می تواند تاثیر بسزایی در بورس داشته باشد و فرصت های خوبی برای سرمایه گذاری ایجاد کند. یکی از عوامل اصلی کاهش نرخ بهره است. زمانی که بانک های مرکزی نرخ بهره را کاهش می دهند، هزینه تامین مالی شرکت ها کاهش می یابد که می تواند به رشد سودآوری آنها کمک کند. همچنین کاهش نرخ سود از جذابیت سرمایه گذاری در ابزارهای کم ریسک مانند اوراق می کاهد و سرمایه گذاران را به سمت بازار سهام سوق می دهد. در چنین شرایطی تقاضای بیشتر برای سهام می تواند منجر به افزایش قیمت شود.

علاوه بر این، سیاستهای حمایتی دولت مانند کاهش مالیات، یارانه یا سرمایهگذاری در زیرساختها نیز میتواند تأثیر مثبتی بر صنایع خاص یا کل بازار داشته باشد. چنین سیاست هایی به افزایش درآمد شرکت ها و رشد اقتصاد کمک می کند. اخبار مثبتی مانند قراردادهای تجاری، کاهش تنش های سیاسی یا افزایش صادرات نیز باعث تقویت اعتماد سرمایه گذاران و افزایش تمایل به خرید سهام می شود. شناسایی و تجزیه و تحلیل این تغییرات کلان می تواند به سرمایه گذاران کمک کند تا در زمان های مناسب وارد بازار شوند و بازدهی خود را بهبود بخشند.

چگونه اطلاعات بنیادی را تجزیه و تحلیل کنیم؟

برای انجام تحلیل بنیادی، بررسی منابع زیر ضروری است:

گزارش های مالی شرکت: شامل ترازنامه، صورت سود و زیان و جریان نقدی.

اخبار اقتصادی و سیاسی: تغییرات کلان اقتصادی و تاثیر آن بر صنایع مختلف.

مقایسه با رقبا: بررسی عملکرد شرکت در مقایسه با شرکت های همان صنعت.

روش فنی: خرید سهام بر اساس نمودار و روند قیمت

تحلیل تکنیکال رفتار قیمت و حجم معاملات در گذشته را برای پیش بینی روند قیمت در آینده مطالعه می کند. در این روش فرض بر این است که تمامی اطلاعات لازم در قیمت فعلی سهم منعکس شده است.

بهترین زمان برای خرید و فروش سهام با روش های فنی

وقتی قیمت به سطح حمایت رسید

سطوح پشتیبانی در تحلیل تکنیکال مناطقی در نمودار قیمت هستند که قیمت سهام پس از افت های مکرر متوقف می شود و دوباره شروع به افزایش می کند. این سطوح معمولاً مناطقی را نشان می دهد که تقاضای خرید به اندازه کافی قوی است تا از کاهش بیشتر قیمت جلوگیری کند. هنگامی که قیمت به این سطوح می رسد، بسیاری از معامله گران و سرمایه گذاران این نقاط را به عنوان فرصت خرید در نظر می گیرند، زیرا احتمال بازگشت و رشد قیمت در این محدوده ها افزایش می یابد.

اهمیت این سطوح به دلیل الگوهای رفتاری معامله گران است. در این نقاط خریداران به دلیل جذابیت قیمت وارد بازار می شوند و فروشندگان تمایل کمتری به فروش دارند که باعث تثبیت یا رشد قیمت می شود. سرمایه گذاران می توانند با استفاده از ابزارهای فنی مانند خطوط افقی، میانگین متحرک یا الگوهای کندل استیک، این سطوح را شناسایی کرده و با مدیریت ریسک مناسب از فرصت های ایجاد شده در این نقاط بهره ببرند.

زمان شکستن سطح مقاومت است

سطح مقاومت در تحلیل تکنیکال نقطه ای است که قیمت سهام در گذشته بارها به آن رسیده است اما نتوانسته از آن عبور کند. این سطح معمولا به دلیل فشار فروش قوی شکل می گیرد. اما اگر قیمت بتواند از این سطح عبور کند، نشان دهنده آغاز یک روند صعودی جدید است، زیرا فروشندگان محو می شوند و خریداران بر بازار تسلط دارند. خرید سهام پس از تایید شکست این سطح، یعنی تثبیت قیمت بالاتر از مقاومت، یک استراتژی رایج است که می تواند به سرمایه گذاران کمک کند تا از رشد قیمت در یک روند صعودی بهره ببرند.

زمان شناسایی الگوهای بازده در سهام است

الگوهای معکوس در تحلیل تکنیکال نشان دهنده تغییر روند قیمت از نزولی به صعودی است و می تواند فرصت های خوبی برای خرید سهام ایجاد کند. یکی از الگوهای معکوس مهم سر و شانه معکوس است. این الگو از سه قسمت تشکیل شده است: دو قله کوچکتر (شانه ها) و یک قله بزرگتر (سر) واقع در مرکز. زمانی که قیمت از خط گردن الگو عبور می کند، نشانه پایان روند نزولی و آغاز روند صعودی است. با شناسایی این الگو، معامله گران می توانند در نقطه شکست خط گردن وارد معامله شوند و از رشد قیمت بهره مند شوند.

الگوی دیگر دو کف است، جایی که قیمت دو بار به سطح حمایت می رسد و سپس افزایش می یابد. این الگو نشان دهنده قدرت تقاضا در سطح حمایت است و معمولا با افزایش حجم معاملات همراه است. شکل گیری این الگو به سرمایه گذاران نشان می دهد که روند نزولی به پایان رسیده و احتمال روند صعودی وجود دارد. شناسایی و تجزیه و تحلیل این الگوها با ابزارهای فنی می تواند به معامله گران کمک کند تا نقاط ورود مناسب را تعیین کنند و ریسک معاملات را کاهش دهند.

زمان سیگنال های شاخص های فنی

در تحلیل تکنیکال، ابزارهای مختلفی برای شناسایی زمان خرید سهام وجود دارد که می تواند به سرمایه گذاران در تصمیم گیری دقیق کمک کند. یکی از مهمترین این ابزارها RSI (شاخص قدرت نسبی) است. این شاخص قدرت خرید و فروش یک سهم را در محدوده 0 تا 100 نشان می دهد. زمانی که RSI کمتر از 30 باشد، نشان دهنده وضعیت فروش بیش از حد است، به این معنی که سهام به طور غیرمنطقی تحت فشار فروش قرار دارد و این احتمال وجود دارد که قیمت به بالا باز خواهد گشت بنابراین زمانی که این شاخص به سطح پایینی برسد، ممکن است فرصت مناسبی برای خرید سهام ایجاد شود.

همچنین MACD (میانگین متحرک همگرایی و واگرایی) ابزار فنی دیگری است که برای شناسایی تغییرات روند استفاده می شود. هنگامی که خط MACD از بالای خط سیگنال عبور می کند، این حرکت به عنوان یک سیگنال خرید قوی تفسیر می شود، زیرا نشان دهنده تغییر روند بازار به سمت صعودی است. علاوه بر این، میانگین متحرک نیز ابزاری قدرتمند برای شناسایی روندهای بلندمدت است. عبور قیمت از میانگین متحرک 50 روزه یا 200 روزه معمولاً شروع یک روند صعودی را نشان می دهد و سیگنال خرید معتبری در نظر گرفته می شود. این شاخص ها می توانند به طور موثر به تحلیلگران کمک کنند تا روند بازار را پیش بینی کنند و نقاط ورودی مناسب را شناسایی کنند.

حرف پایانی

بهترین زمان برای خرید سهام به روش تحلیلی و اهداف سرمایه گذاری شما بستگی دارد. تحلیل بنیادی ارزش واقعی شرکت را بررسی می کند و تحلیل تکنیکال روند قیمت را بررسی می کند. ترکیب این دو روش به شما کمک می کند تا سهم مناسب را در زمان مناسب خریداری کنید و از بازدهی بهینه برخوردار شوید. سرمایه گذاری موفق مستلزم یادگیری، تمرین و مدیریت ریسک است. با استفاده از این اصول و ابزارها می توانید گامی در جهت موفقیت در بازار سرمایه بردارید.