اقتصاد 24- محمد آیتی: در دنیای سرمایه گذاری، شاخص های بورس نقش هدایت کننده حیاتی دارند. این ابزارها تصویر واضحی از عملکرد کلی یک بازار یا یک بخش خاص ارائه می دهند و به سرمایه گذاران کمک می کنند تا تصمیمات آگاهانه ای بگیرند. درک ماهیت و روش محاسبه این شاخص ها نه تنها برای تحلیلگران، بلکه برای هر فردی که قصد ورود به بازارهای مالی را دارد نیز ضروری است.

شاخص بورس به چه معناست؟

شاخص سهام ابزاری آماری است که عملکرد مجموعه ای از سهام یا دارایی های منتخب را در بازار سرمایه اندازه گیری و خلاصه می کند. این شاخصها با محاسبه میانگین موزون قیمتها یا ارزش شرکتهای عضو، تصویری از روند کلی بازار یا بخشهای خاصی از آن ارائه میکنند و به سرمایهگذاران کمک میکنند تا بدون نیاز به تحلیل تک تک سهام، وضعیت اقتصادی را ارزیابی کنند. به عنوان مثال، شاخص کل بورس اوراق بهادار تهران (TEPIX) با پوشش کلیه شرکت های پذیرفته شده در بورس اوراق بهادار ایران، نوسانات کلی این بازار را منعکس می کند، در حالی که شاخص هایی مانند داو جونز یا S&P 500 در آمریکا عملکرد شرکت های بزرگ جهانی را دنبال می کنند.

محاسبه این شاخصها معمولاً بر اساس معیارهایی مانند ارزش بازار یا قیمت سهام صورت میگیرد و از نتایج آنها نه تنها برای تصمیمگیری سرمایهگذاری، بلکه به عنوان معیاری برای سنجش سلامت اقتصادی کشورها استفاده میشود. درک این مفاهیم برای هر فردی که در بازارهای مالی فعالیت می کند کمک بزرگی برای کاهش ریسک و افزایش دقت تحلیل است.

انواع شاخص های بازار سرمایه

شاخصهای بازار سرمایه با توجه به روش محاسباتی، اهداف تحلیلی و دامنه پوشش دارای تنوع گستردهای هستند که هر یک از آنها برای نیازهای خاص سرمایهگذاران طراحی میشوند:

• شاخص های وزنی بر اساس قیمت

در این دسته سهام هایی که قیمت بالاتری دارند تاثیر مستقیم تری بر حرکت شاخص دارند. این روش ساده اما محدود است زیرا عملکرد شرکت های کوچک و کم هزینه را نادیده می گیرد. نمونه برجسته جهانی شاخص داو جونز است که عملکرد 30 شرکت بزرگ آمریکایی را دنبال می کند.

• شاخص ها بر اساس ارزش بازار

این شاخص ها با محاسبه ارزش کل سهام در دسترس هر شرکت، وزن دقیق تری را به شرکت های بزرگ اختصاص می دهند. شاخص کل بورس اوراق بهادار تهران (TEPIX) و S&P 500 از این روش پیروی می کنند و تصویری واقعی از سلامت کلی بازار ارائه می دهند، زیرا نوسانات شرکت های کوچکتر تأثیر چندانی بر آن ندارد.

• شاخص های بخشی و صنعتی

این دسته ها عملکرد یک صنعت خاص مانند بانک ها، فناوری یا انرژی را اندازه گیری می کنند. به عنوان مثال، شاخص صنعت نفت در بورس ایران تغییرات قیمت سهام شرکتهای فعال در این حوزه را بدون تأثیرپذیری از سایر بخشها نشان میدهد. این شاخص ها برای سرمایه گذارانی که در یک حوزه تخصصی کار می کنند حیاتی هستند.

• شاخص های سبک سرمایه گذاری

برخی از شاخص ها حول استراتژی های خاص طراحی می شوند، مانند مجموعه ای از سهام با رشد بالا یا ارزش ذاتی پنهان. این مدلها مبنایی برای ایجاد صندوقهای شاخص (ETF) هستند که سرمایهگذاران را به سمت اهداف خاص هدایت میکنند. برای مثال، شاخصهای متمرکز بر شرکتهای سبز (پایدار) در اروپا تقاضای رو به رشد برای سرمایهگذاری اخلاقی را پوشش میدهند.

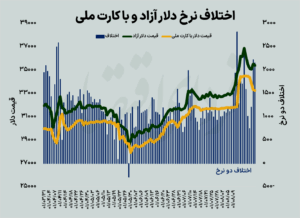

• شاخص های رایگان و کل

در بازارهایی مانند ایران، شاخص کل (TEPIX) شامل تمام شرکت های بورسی می شود، در حالی که شاخص آزاد تنها شامل سهام هایی می شود که محدودیت مالکیت خارجی ندارند. این تقسیم بندی برای جذب سرمایه گذاران بین المللی و تحلیل جریان سرمایه خارجی ضروری است.

شاخصهای بازده کل برخلاف شاخصهای معمولی که فقط قیمت سهام را در نظر میگیرند، این نوع هم سود سهام و هم افزایش قیمت را محاسبه میکند. این ویژگی آن را به ابزاری دقیق برای اندازهگیری عملکرد واقعی سرمایهگذاری تبدیل میکند، مانند شاخص بازده کل جهانی MSCI، که بازده جهانی را با محاسبه دقیقتری نشان میدهد.

شاخص کل بورس چگونه محاسبه می شود؟

شاخص کل بورس نیز مانند شاخص TEPIX در ایران به روش وزنی بر اساس ارزش بازار تعدیل شده (آزاد شناور) محاسبه می شود. در این روش ابتدا ارزش بازار هر شرکت عضو شاخص از ضرب قیمت پایانی سهام آن در تعداد سهام قابل معامله (بدون در نظر گرفتن سهام بلوکه شده یا سهام متعلق به سهامداران عمده) به دست می آید.

سپس ارزش کل بازار کلیه شرکت های عضو شاخص هر روز محاسبه و با دوره پایه مقایسه می شود (مثلاً سال 1378 برای TEPIX با ارزش پایه 100 واحد).

فرمول اصلی (مجموع ارزش بازار تعدیل شده روز جاری ÷ مجموع ارزش بازار تعدیل شده دوره پایه) x ارزش پایه شاخص است. این محاسبه شامل تعدیلهایی برای رویدادهایی مانند افزایش سرمایه، ادغام شرکتها یا تغییرات در ساختار سهام برای جلوگیری از نوسانات غیرواقعی است. بنابراین، شاخص کل نه تنها منعکس کننده تغییرات قیمت، بلکه رشد یا کاهش واقعی ارزش کل بازار است و به عنوان یک معیار شفاف برای سرمایه گذاران و سیاست گذاران عمل می کند.

چرا شاخص بورس مهم است؟

شاخص های بورس به عنوان شاخص های کلیدی اقتصادی، نقش حیاتی در شناخت سلامت و جهت گیری بازارهای مالی ایفا می کنند. این ابزارها نه تنها عملکرد کلی بازار یا بخش های خاص آن را در قالب اعداد قابل تحلیل خلاصه می کنند، بلکه به عنوان مبنایی برای تصمیم گیری های استراتژیک سرمایه گذاران فردی و نهادی عمل می کنند. سرمایه گذاران عملکرد سبد سرمایه گذاری خود را ارزیابی می کنند و نیاز به اصلاح استراتژی ها را با مقایسه بازده دارایی های خود با شاخص های قابل اعتماد تشخیص می دهند.

از سوی دیگر، تحلیلگران اقتصادی از روند این شاخص ها برای پیش بینی تحولات کلان مانند تورم، رشد اقتصادی یا بحران های مالی استفاده می کنند. وجود شاخصهای تخصصی مانند شاخصهای صنعتی یا شاخصهای بازده کل، امکان تمرکز بر بخشهای خاص یا محاسبه دقیقتر سودآوری را فراهم میکند.

همچنین صندوقهای شاخص (ETF) که بر اساس این شاخصها طراحی شدهاند، دسترسی آسان و کمریسکی به تنوع در سبد سرمایهگذاری ایجاد کردهاند. در نهایت، شاخص ها بیش از یک معیار فنی، نماد اعتماد عمومی به بازار شده اند، زیرا نوسانات آنها مستقیماً بر رفتار مصرف کنندگان، سیاست گذاران و حتی تصمیمات بین المللی تأثیر می گذارد. این ویژگی ها اهمیت شاخص ها را نه تنها در حوزه مالی، بلکه در چرخه وسیع تر اقتصاد جهانی تثبیت کرده است.

تاثیر شاخص بورس بر سرمایه گذاری

شاخص های بورس به عنوان معیارهای کلیدی، تأثیر مستقیم و غیرمستقیم بر تصمیمات سرمایه گذاران دارند. این شاخص ها نه تنها عملکرد کلی بازار را منعکس می کنند، بلکه چارچوبی برای سنجش موفقیت استراتژی های سرمایه گذاری نیز فراهم می کنند. زمانی که شاخصی مانند TEPIX یا S&P 500 رشد پایداری داشته باشد، اعتماد سرمایه گذاران را جلب کرده و جریان نقدینگی را به سمت بازار هدایت می کند.

در مقابل، سقوط شاخص ها معمولاً با کاهش تحمل ریسک و انتقال سرمایه به دارایی های مطمئن تر همراه است. از سوی دیگر صندوق های شاخص (ETF) که عملکرد خود را بر اساس این شاخص ها تنظیم می کنند، امکان حضور در بازار را با کمترین هزینه و حداکثر تنوع فراهم کرده اند. بسیاری از سرمایه گذاران نهادی نیز عملکرد مدیران پرتفوی خود را بر اساس معیارها ارزیابی می کنند. اگر بازده سبد سهام از شاخص کل بازار سهام عقب باشد، این نشانه ضعف در تحلیل یا اجرای استراتژی است.

علاوه بر این، شاخصهای بخش مانند صنعت بانکداری یا فناوری، راهنمای سرمایهگذاران فعال در آن حوزهها هستند و به آنها در پیشبینی فرصتها یا تهدیدهای خاص کمک میکنند. در نهایت شاخص ها با ایجاد شفافیت در بازار نقش تثبیت کننده ای دارند، زیرا سرمایه گذاران با درک روندهای کلان، کمتر تحت تاثیر نوسانات کوتاه مدت یا شایعات قرار می گیرند و تصمیمات منطقی و بلندمدت بیشتری اتخاذ می کنند.

تفاوت شاخص کل با وزن مساوی

تفاوت اصلی این دو شاخص در روش وزن دهی شرکت های عضو است. شاخص کل بر اساس ارزش بازار شرکت ها محاسبه می شود، در حالی که شاخص هم وزن، تاثیر همه شرکت ها را بدون توجه به اندازه آنها به طور یکسان در نظر می گیرد.

• روش محاسبه

شاخص کل (مانند TEPIX) ارزش بازار هر یک از اعضا را با ضرب قیمت هر سهم در تعداد سهام شرکت تعیین می کند و سپس مجموع این مقادیر را در قالب یک عدد خلاصه نمایش می دهد. این روش باعث می شود شرکت های بزرگتر نوسانات بیشتری در شاخص ایجاد کنند. در مقابل، شاخص وزن برابر، میانگین عملکرد بازار را بدون تأثیرپذیری از اندازه شرکت ها، با توزیع وزنی یکسان در بین همه شرکت ها، منعکس می کند. به عنوان مثال در شاخص هم وزن بورس تهران، سهام یک شرکت کوچک با ارزش بازار 100 میلیارد تومان، تاثیری مشابه شرکت با ارزش 100 هزار میلیارد تومانی دارد.

• حساسیت به نوسانات

شاخص کل نسبت به عملکرد شرکت های بزرگ حساس است، به عنوان مثال اگر چند شرکت نفتی در ایران با کاهش قیمت نفت مواجه شوند، TEPIX به سرعت تحت تاثیر قرار می گیرد. اما یک شاخص هم وزن به دلیل تنوع در تأثیر شرکت ها، نوسان کمتری دارد و تصویر متعادل تری از عملکرد کلی بازار ارائه می دهد، حتی اگر شرکت های کوچکتر عملکرد ضعیفی داشته باشند.

• درخواست سرمایه گذاری

شاخص کل برای اندازهگیری روندهای کلان اقتصادی و جذب سرمایههای کلان مؤثر است، زیرا عملکرد آن با اعتماد عمومی به شرکتهای بزرگ همسو است. یک شاخص هم وزن برای سرمایه گذارانی مناسب تر است که به دنبال تنوع بخشی به سهام با سرمایه کوچک و متوسط هستند یا می خواهند از تمرکز بیش از حد بر روی شرکت های با سرمایه بزرگ جلوگیری کنند. وجوه با شاخص هم وزن اغلب برای کاهش ریسک غیرسیستماتیک (ویژه شرکت) استفاده می شود.

• چالش های عملی

شاخص های معادل نیاز به تعدیل مکرر (تعادل مجدد) دارند، زیرا رشد قیمت سهام برخی شرکت ها اصل وزن برابر را نقض می کند. این فرآیند هزینه تراکنش بالاتری دارد. از سوی دیگر، شاخص کل در مواقع بحران اقتصادی ممکن است به دلیل وابستگی به شرکت های بزرگ، عملکرد مصنوعی نشان دهد، به عنوان مثال، حمایت دولت از چند شرکت کلیدی، بدون بهبود واقعی بازار، شاخص را بالا نگه می دارد.