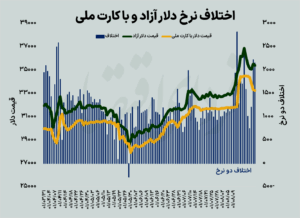

همشهری آنلاین: صدور این بخشنامه نشان می دهد که سیاست های بانک مرکزی برای مهار تورم محدودتر شده است و شاید بخشی از این سیاست، مهار قیمت ارز باشد. به عبارت دیگر سیاستگذار تصمیم گرفته است بخشی از نقدینگی را که نقدشوندگی بیشتری دارد به بانک ها جذب کند. در عین حال به نظر می رسد بانک مرکزی در تلاش است تا از یک سو منابع مالی جدیدی را برای بانک هایی که با نارضایتی مواجه هستند فراهم کند و از سوی دیگر نیاز تولیدکنندگانی را که نیاز مبرم به تامین فعلی خود دارند، تامین کند. هزینه ها و سرمایه در گردش همه اینها به این معناست که بانک مرکزی تلاش می کند با یک تیر چند هدف را بزند.

این در حالی است که سیاست های بانک مرکزی طبق روال گذشته توجهی به بازار سرمایه نداشته است. به طور کلی بین نرخ سود بانکی و شاخص های بورس همبستگی منفی وجود دارد. به عبارت دیگر افزایش نرخ سود بانکی منجر به کاهش شاخص بورس و کاهش آن منجر به افزایش شاخص می شود. این همبستگی از طریق نسبت قیمت به درآمد محاسبه می شود. اطلاعات موجود نشان می دهد که با افزایش نرخ سود بانکی، نسبت قیمت به درآمد در بازار بدون ریسک به حدود 3 رسیده است. در حالی که در حال حاضر این نسبت در بورس حدود 9 است.

بر این اساس می توان گفت که تأثیر این تصمیم بر بازار سرمایه و شاخص بورس حداقل در کوتاه مدت مطلوب نیست، زیرا طبیعتاً به دلیل ریسک های موجود در بازار سهام، نسبت قیمت نسبت به درآمد بازار سرمایه باید کمتر از بازدهی بدون ریسک یا سیستم بانکی باشد تا خرید سهام جذاب باشد. be در سال هایی که نرخ سود بانکی حدود 5 بود، این نسبت در بازار سرمایه بین 4.5 تا 6.5 در نوسان بود. همه اینها به این معنی است که در نتیجه تصمیم بانک مرکزی، بازار سرمایه می تواند دستخوش تغییراتی شود.

علاوه بر این، انتشار این اوراق راه را برای افزایش بازدهی صندوق های سرمایه گذاری باز خواهد کرد. در واقع صندوق های با درآمد ثابت قادر خواهند بود نرخ بازدهی را به صورت رسمی افزایش دهند و همین موضوع می تواند جذابیت سرمایه گذاری در این صندوق ها را افزایش دهد و موجب شود سهامدارانی که در بورس متحمل ضرر شده اند به سمت این صندوق ها بروند.

اما تردیدهایی در مورد تأثیر افزایش نرخ سود بر بازار سهام وجود دارد. طبق اعلام بانک ها، نرخ شکست این اوراق 12 درصد تعیین شده است، به این معنی که اگر سپرده گذار قبل از سررسید این اوراق را بازخرید کند، نرخ سود سالانه 12 درصد دریافت می کند که خرید این اوراق را برای سرمایه گذاران جذاب می کند. . کاهش خواهد یافت و ممکن است بتواند از خروج نقدینگی از بورس جلوگیری کند. در چنین شرایطی باید دید پس از فروش این اوراق چه مقدار نقدینگی از دست مردم خارج می شود و به سمت پروژه های با بازدهی بالا هدایت می شود.