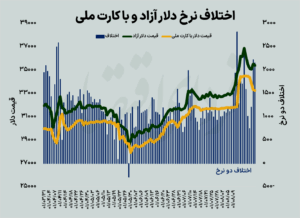

سرکوب نرخ ارز

اولین عاملی که باعث فرار سرمایه های کوچک از نمادهای بزرگ و شاخص بازار شد، سیاست های ارزی و سرکوب نرخ ارز است. از آنجایی که اکثر نمادها و شاخص های عمده بازار سرمایه در زمره نمادهای دلاری و کالا محور قرار دارند و نرخ ارز نقش بی بدیلی در سودآوری آنها دارد، سرکوب نرخ ارز باعث شده بسیاری از سرمایه گذاران از خرید سهام خودداری کنند. شرکت های بزرگ و به سمت نمادهایی بروند که دلار در تعیین سود آنها اهمیت کمتری دارد.

خطر تصمیمات سیاستگذاران

از آنجایی که ریسک تصمیمات سیاست گذار همواره در تمامی صنایع بورس تهران وجود دارد، می توان این ریسک را یکی از مهم ترین ریسک های موجود در تالار شیشه ای دانست، اما نکته قابل توجه این است که سایه چنین ریسک هایی در اطراف سهام بزرگ بازار بیش از سهم بازار کوچک احساس می شود. دولت در سال های اخیر همواره با کسری بودجه مواجه بوده و برای جبران این کسری همواره سعی در دست اندازی به سود شرکت های بورسی داشته و با توجه به سطح بالای سود شرکت های دارای ارزش بازار بالا، اولین هدف و اولویت دولت، شرکت های بزرگ حاضر در بازار سرمایه است. بنابراین در مجموع می توان نتیجه گرفت که این شرکت ها در تیررس تصمیمات سیاستمداران قرار دارند و همین موضوع نیز یکی از مهم ترین عواملی است که باعث تردید سرمایه گذاران در انتخاب سهام بزرگ بازار برای سرمایه گذاری شده است.

بیشتر بخوانید: دلیل گرایش روزافزون هندی ها به بورس چیست؟

سهولت در حدس و گمان

یکی دیگر از عواملی که باعث شده سهم های کوچک بازار با استقبال بیشتری از سوی سرمایه گذاران مواجه شود، سهولت فعالیت های سفته بازی در نمادهای کوچک و کم ارزش بازار است. با توجه به سرمایه کم لازم برای اعمال تغییرات و فعالیت های سفته بازی در نمادهای کوچک، بسیاری از این نمادها در بازه های زمانی مختلف هدف فعالیت های سفته بازی قرار می گیرند، بنابراین می توان گفت که به دلیل سهولت دستکاری قیمت در نمادهای کوچک و با ارزش. نمادهای بازار پایین از این رو این نمادها بیشتر مورد استقبال سرمایه گذاران قرار می گیرند.

قدرت چانه زنی برای افزایش نرخ ها

با توجه به اینکه سرکوب نرخ ارز در بازار آزاد یکی از فعالیتهای همیشگی بانک مرکزی در سالهای پس از انقلاب بوده است، این موضوع در سالهایی که اختناق وجود داشت، تأثیر منفی بر نمادهای اصلی شاخصساز داشته است. از نرخ ارز با بروز مخاطرات سیاسی و اقتصادی در مقاطع زمانی مختلف، این نمادها همواره بقا و وضعیت نامناسب سال های رکود ارزی را در دوران جهش ارزی جبران کرده اند، اما نکته قابل توجه این است که علی رغم تاثیر منفی نرخ ارز. سرکوب نمادهای بزرگ و شاخصساز، در سالهای سرکوب ارز، شرکتهای کوچک و کمارزش که اکثراً سهم بازار هستند، راحتتر میتوانند افزایش نرخ داشته باشند و به عبارت سادهتر، قدرت چانهزنی بیشتری برای افزایش نرخ دارند. قیمت محصولات آنها

چشم انداز رشد بیشتر در نمادهای کوچک

با توجه به اینکه اکثر شرکت های کوچک در مسیر رشد قرار دارند، در صورتی که شرکت بتواند فعالیت های خود را به نحو احسن رهبری و مدیریت کند، طبیعتاً در سال های آتی به سود قابل توجهی دست خواهد یافت و با توجه به این چشم انداز سودآوری در آینده نیز افزایش خواهد یافت. سال ها، بازار به این سهام اهمیت زیادی می دهد. این در حالی است که شرکت های بزرگ پس از طی مسافتی طولانی، از نظر سودآوری به وضعیت باثباتی رسیده اند و نمی توان چشم انداز افزایش چشمگیر سودآوری را برای آنها (در صورت نداشتن طرح های توسعه ای بزرگ) در نظر گرفت.

علاقه سهامداران خرد به نمادهای کوچکتر

در سالهای اخیر و پس از رشدی که در بورس اوراق بهادار تهران در سالهای 97-1396 رخ داد، تعداد سهامداران حاضر در بورس نسبت به سالهای گذشته افزایش چشمگیری داشته است. از آنجایی که بسیاری از سرمایه گذاران واقعی طرفدار رشدهای تند و ناگهانی هستند، برای این منظور به سراغ نمادهای کوچکتر بازار می روند. همانطور که در قسمت قبل گفته شد، سهولت حدس و گمان در نمادهای کوچک نیز یکی از عواملی است که باعث محبوبیت بیشتر نمادهای کوچک شده است.

منبع: دنیای اقتصاد